為加速我國金融科技產業發展,金管會在2020年根據產業意見及需求,首次提出我國的金融科技發展路徑圖,將以3年分3個層面、8大面向,加速我國金融科技發展,今年即將3年期滿,金管會近期分享推動成果,並準備在8月底提出金融科技發展路徑圖2.0。

金管會綜合規畫處長胡則華在一場金融科技座談會中表示,金管會早在2015年便開始推動金融科技相關政策,但後續發現我國在金融科技產業發展上,面臨不少問題待解決,例如資料不能共享、新創需要養分、法規限制應用、科技人才缺乏、監理需科技化、跨部門溝通成本高等問題,因此金管會針對產業共同問題,藉由政策引導金融業者、科技業者,建立對金融科技創新友善的生態圈,並非從主管機關角度,而是基於業界發展需求。

因此2020年提出金融科技發展路徑圖,分為基礎工程、擴展應用、協調協力3個層面,並涵蓋8大面向,其中基礎工程層面,包括資料共享、法規調適、能力建構、數位基礎建設,而擴展應用層面,包括園區生態系、監理科技、國際鏈結,在協調協力層面,為單一窗口溝通平臺。(以下簡報來源:金管會)

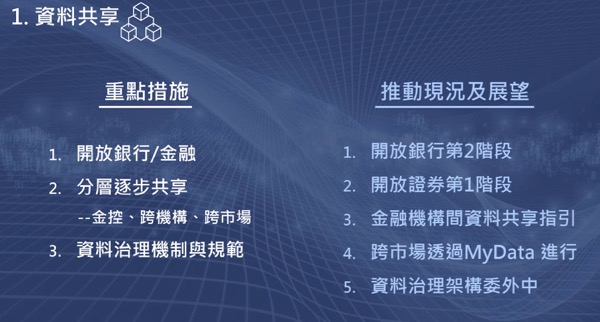

資料共享

胡則華說明目前金融科技發展路徑圖推動現況,首先在外界相當關心的資料共享部分,分為開放銀行及開放證券、資料共享、資料治理及規範。

開放銀行分為3個階段,第1個階段是將銀行的公開資訊,如信用卡、利率等,由TSP業者串接匯整,民眾只要使用TSP的App,就能查詢各家銀行公開資料,而開放銀行第2階段讓民眾通過一個App,就能看到在所有銀行的存款、貸款、信用卡資料,第3階段可在App上從A銀行轉帳到B銀行。

胡則華指出,目前國內開放銀行已進入第2階段,集保公司目前已推出e存摺App,讓民眾能看到在所有證券開戶的相關資料、股票庫存等,集保擔任銀行的TSP業者後,將銀行相關資料匯整,因此可在App看到個人的證券、銀行存款資料,第2階段已跨出銀行的領域,做到證券與銀行對接。至於第3階段,因為涉及資金移轉,需要更高規格的資安,現在還在努力中。

至於開放證券部分,金管會預計在今年底之前,先針對開放證券的第一階段,即證券商的公開資料作串接,之後循開放銀行的階段慢慢擴展。

資料共享方面,分層逐步資料共享。先從金控及其底下的子公司、子公司之間,對客戶的資料彼此共享,更進一步是跨其他金控或非金控與子公司之間,資料可以相互轉移,再進一階則是跨市場資料共享,例如讓保險業者的客戶資料可和車商串接共享。

胡則華表示,當資料共享從跨金控、跨機構到跨市場,資料跨幅愈大即愈複雜,因此資料共享現在先從金控及跨機構,從金融機構間的資料共享開始,讓大家確認這種資料共享運作方式沒問題之後,再擴大到非金融機構,甚至是跨市場。目前跨市場方面,已先請金融機構提供300多項需求,經過梳理後,有些跨市場資料可透過數位部的MyData平臺取得,其他公部門資料則和其他的部會討論如何介接,非公部門的資料則要等到下一階段再決定如何串接。

另外,由於不同風險程度的資料,應有不同管理方式,例如針對風險較低的資料,開放較大程度的應用,需要定出資料治理的機制與規範,目前資料治理架構委外中。

金管會在2021年發表金融機構間資料共享指引,這個共享指引分為3部分,一個是金融機構間的風險控管事項,第二是金融機構之間合作,共享客戶資料,或是客戶基於方便,將原本已在A銀行的資料帶入B證券商。到去年11月調查結果,超過99%的金融機構已完成資料共享的內控,超過100家機構已辦理或準備辦理新增資料共享。目前已有8家金融機構申請試辦資料共享。

法規調適

金管會目前已將數位金融法令匯整在官網。至於跨業整合性的數位金融服務管理規範,已委託政大進行研究,需通盤考量修改實驗條例,定出數位金融服務管理規範。胡則華表示,在實驗條例修正之前,既然要定管理規則,可能沒有法源依據,因此先以指引方式,規範數位身分應該如何按照風險等級進行管理。

此外,金管會也準備精進創新實驗機制,胡則華表示,未來希望簡化實驗機制的申報書件、流程,還有落地機制,這些都是業者申請實驗機制的考量之一,她坦言目前的落地機制仍有改善空間,未來希望儘量讓相關局處提前知道實驗案落地的可能性,及早啟動法規調適。

對於數位身分識別管理規範或指引,胡則華指出,規範將按照金融機構的業務風險等級,例如資訊分享、客戶資料、資金移轉,依照不同的業務風險等級,要求不同的身分驗證等級,這個規範也將要求不同角色,例如身分驗證服務提供者、信物服務提供者、信賴驗證者,不同角色的責任義務、資安及個資保護也不一樣。

能力建構

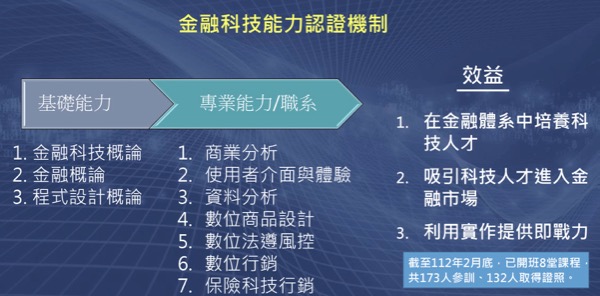

胡則華表示,目前金融科技人才的培育,一方面讓金融機構自己培養科技人才,或是讓科技人才跨入金融領域,因此已推出金融科技證照制度,研訓院、保發中心等已在2020。年6月已建立,提供證照相關的課程、發照。

目前的金融科技證照制度分為基礎能力、專業能力/職系,其中在基礎能力,包括金融科技概論、金融概論、程式設計概論等,程式設計概論以Python等為主,胡則華指出,專業能力/職系方面,以銀行、保險、證券三個領域,7個和金融科技相關的能力,包括商業分析、資料分析、數位行銷、保險科技行銷等能力。

胡則華表示,接受實作的課程,並且拿到證照者,代表有即戰力,立刻可以投入職場,到今年2月底,已開設8堂課程,共有132人取得證照。

過去金融業負責人資格有較嚴格的要求,過去要求具有金融專業領域,現在已放寬資格要求,納入電子商務、資訊服務,較能接受金融科技的創新發展。其他還有產學合作課程,以及讓監理人員熟悉科技發展的相關課程。

數位基礎建設

金管會推動數位基礎建設有2項措施,金融行動身分識別、企業線上開戶。金融行動身分識別方面已有金融FIDO,以銀行臨櫃開戶已驗證過身分取得的晶片金融卡,利用金融業者的App,將民眾的金融卡和生物特徵註冊綁定,以後開啟金融業者的App,不需使用密碼或金融卡,通過手機上的生物特徵就能完成身分識別,目前已有8家金融業者申請試辦金融FIDO。

至於企業線上開戶,目前僅開放3人以下股東的法人線上開戶。

園區生態系

主要目的為扶植新創業者發展,胡則華表示,新創具有創新想法、較好的技術,因此扶植新創為金融市場帶活力,政策包括擴大園區及強化功能、建立新創業者名錄、為新創業者募資及產學合作媒合,並舉辦Demo Day,頒發金融科技相關獎項,鼓勵與金融科技相關的所有厲害關係人,包括投資者。

監理科技

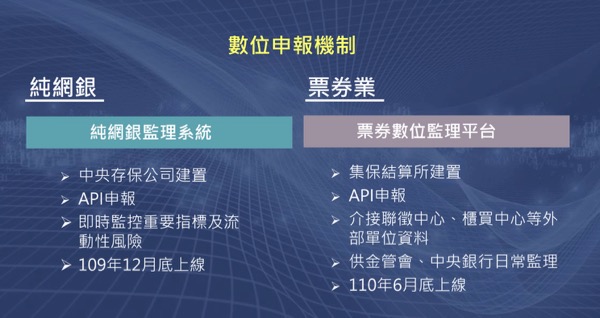

金融業者向主管機關申報資料,數位監理申報方面,由於純網銀許多行為都在網路進行,資訊及金流流動都比較快速,因此數位申報先由純網銀開始,擴大到票券業,未來將推到銀行業。

目前純網銀的數位申報機制,已由中央存保公司在2020年12月建置純網銀的監理系統,採用API申報,資料以比較細緻、顆粒化方式上傳,透過這個方式,能夠即時監控營運情況及流動性風險。票券業的數位監理平臺由集保結算所建置,2021年6月已上線,同樣採API申報,並介接聯徵中心、櫃買中心等外部單位的資料。

為了提升監理的效率,金管會內部也開發監理科技,利用大數據、AI,用在人民陳情的概念驗證,以及董事會議事錄等。金管會也舉辦監理科技黑客松,針對監理機構或主管機關的問題,對外徵件尋求解方。

國際鏈結

主要甄選培養國際隊,提供資源例如舞臺,讓國際隊有彰顯表現自己的機會;此外,還加強金融科技的國際合作,除了增加國內金融科技業者與國際業者合作的機會,也吸引國外業者進駐金融科技創新園區、舉辦研討會、台北金融科技展等等。

單一窗口

金管會創新中心設立單一窗口申報平臺,同時金管會也與數位部、國發會、經濟部等其他部會,建立跨部會的交流管道;在金融總會的共創平臺方面,建立能力建構組、數據治理組、監理科技組、廣宣交流組,以推動金融科技能力認證、金融FIDO、MyData介接、資料治理研究、身分認證機制等工作。

最後,胡則華表示,金融科技發展路徑圖期程為3年,即將滿3年,今年8月準備提出2.0,目前已委託政大,蒐集業界、金融機構、金融科技業者、投資人的想法,並非解決單一問題,而是更上一層找出一個方式能解決多個問題。

外界認為國內金融科技發展緩慢,她坦言,金融科技發展確實慢一點點,除了科技業者受到景氣影響裁員,也和我國文化有關,因為只要是金融部分,因涉及資金會較為謹慎,臺灣也因地緣政治影響需要更謹慎,例如電子支付的跨境匯款、國外電子支付機構進入我國等,金管會會持比較保留的態度,因為希望國內業者有發展空間。不論監理機關或金融機構,在文化上都比較保守,因為對容錯比較低,當發生錯誤時,外界質疑為什麼會發生,因此在政策、監理上會有較多的考量。

既然文化較為保守,她認為也許不需要有太多破壞式創新或對市場有巨大影響的想法,可以適應我國文化,也許往資安、監理科技方面多做努力,路徑圖2.0將思考和其他國家相比,有什麼是臺灣有發展利基的部分。另外,對新創活動也會提供更多支持,包括資金、能力建構,考量到新創獲得資金不易,會由政府點火,至於未來如何點火,路徑圖2.0將會揭露更多細節,同時也串聯民間的資源,例如天使投資,以及提升新創業者提案、會計、資安等方面的能力,設法提升外界對新創業者的信任感。

熱門新聞

2026-03-02

2026-03-02

2026-03-02

2026-03-02

2026-03-02

2026-02-26

2026-03-02