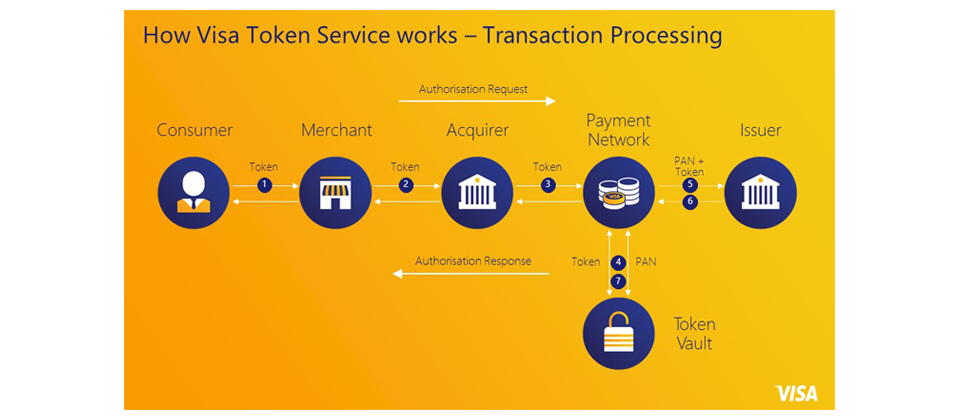

採用Token代碼服務後,從手機、商店到收單行都無法取得真正卡號,降低卡號外洩及被側錄的風險。

Visa

安全與方便是互相衝突的,支付服務若為了提升安全性而增加一堆密碼或機制來避免被盜用,使用上就會變的很不方便,因此往往得在兩者間取平衡。」每年經手全球600億筆刷卡交易的國際組織Visa,為了在各種新興支付不斷推出的同時,仍可協助把關交易安全,杜絕層出不窮的信用卡卡號外洩事件,2年前開始推動Token代碼服務數,用一組代碼取代消費者的真實卡號,避免因使用者手機遭竊、或經手商家系統遭駭,而將真實卡號外洩的風險,而第一家採用Visa Token代碼服務的公司便是蘋果,將此技術用於Apple Pay。

Visa臺灣區總經理麻少華近日在2016年臺灣資訊安全大會上,解說Token代碼服務的運作原理與流程,同時也揭露了全球支付市場現況,分析各類支付技術。而Visa在支付市場所扮演的角色,除了與科技公司、發卡銀行合作,為各家支付服務鋪設基礎建設之外,也靠大資料分析幫助商家做偽卡的風險控管。

麻少華表示,如同當時網際網路普及帶起網路商店、電子商務的發展,近年智慧型手機普及,帶起了行動支付的超大戰場,根據統計,全球87%的人隨身攜帶手機,且日夜不離身,也因此,所有業者都設法要把服務搬到手機上來提供。

目前支付情境可分為近端支付、遠端支付以及O2O支付,近端支付指的是在實體商店透過感應或掃描條碼來完成交易,遠端支付如在網路商店輸入信用卡資訊來進行線上刷卡,而O2O則包括先線上預訂商品再到實體取貨,或是先面對面進行消費後,再透過手機等裝置來付款。

在這些支付情境中,業者紛紛將支付行為轉向手機,不過,麻少華表示,手機和傳統的載具大不相同,如信用卡這種傳統載具就只是一種塑膠貨幣,但手機同時支援好幾種支付技術和服務,單看近端支付,除了NFC之外,還包括條碼、QRCode、藍芽、iBeacon、Geofencing等多種形式,以及未來可能出現的新興支付技術,因此必須讓手機成為標準載具,並制定出一套共通標準。

麻少華表示,為了手機變成支付工具,過去的作法是,將信用卡資訊如卡號、到期日等資訊放進手機上的SE加密安全元件(Secure Element),各家業者做法不同,有的結合電信公司的SIM卡,有的結合Micro SD卡,或結合手機製造商額外提供的加密晶片,透過TSM組織運用空中下載的方式,把卡號下載到使用者手機中。

後來出現另一種把卡號儲存在雲端的HCE雲端支付解決方案(Host Card Emulation),HCE可在Android 4.4以後的版本使用,做法是改將真實的卡號存雲端,手機中則放替代的卡號Token,如此一來,只要手機支援NFC就可以使用,不需要去電信公司換SIM卡,或是到銀行申請換卡。

目前SE安全元件及HCE這兩種支付模式,臺灣不少銀行都有提供,且都是透過NFC感應來完成支付,對商家而言並無改變,可沿用原本的感應讀卡設備,只是消費者所用的載具改變而已,麻少華表示,以近端支付來看,雖然管道眾多,但NFC目前看來是主流,而當這些支付服務越來越方便的同時,必須要能確保資料不被盜取。

他表示,許多實體及網路商家的系統上都會存放大量的交易資料,包括客戶資訊、卡號資訊及交易紀錄等,甚至很多商家為了讓客戶更方便,提供預存卡號服務,而這些資料都面臨資料被駭的風險,一旦商家系統遭駭客入侵,往往造成重大損失,甚至是商家留存的客戶交易交易簽單,也都是一大風險。

Visa全面推動代碼化,避免真實卡號外洩風險

因此,Visa推出Token代碼服務技術,把消費者的真實卡號資訊(PAN)換成另外一組16個數字的代碼,如此一來,消費者便不需要在手機上存放真實卡號,而是改放一組可用來交易的Token,目前Apple Pay、Android Pay、Samsung Pay都已經採用Token代碼服務,讓手機、商店及收單行都沒辦法取得真正卡號,降低被側錄的風險,同時也避免因手機遭竊或是商家系統遭駭導致真實卡號外洩。

麻少華以最早採用Token代碼服務的Apple Pay為例,持卡人需要事先向蘋果(Token Requestor)提出申請,蘋果會把消費者的信用卡資訊經由Visa傳給發卡銀行做確認,經發卡行核准後,Visa便會把卡號換成一組Token代碼,再由蘋果經空中下載到消費者手機。

完成事前申請後,消費者的手機上便不會儲存真正的卡號,而是一組替代用的Token代碼。之後到商家交易時,這組Token會經由商家傳到收單銀行,再傳給Visa,Visa會將Token轉換回真實卡號後,再傳回給發卡銀行請求授權,發卡銀行授權之後再把交易訊息回傳。

整個交易過程中,從消費者手機、商家到收單銀行,都不會看到真正的卡號,只有Visa跟發卡銀行知道真正卡號。麻少華解釋,這種作法除了消費者第一次需提出申請之外,對商家和收單銀行而言並不需要做任何改變,商店仍然按照原本的方式進行交易,只是簽單上的卡號已經不是真正的卡號,而收單機構一樣沒有影響。

要推動這些新服務並不容易,麻少華坦言,由於Visa是跨全球性的組織,必須讓全球的使用標準都一樣,通常在推出新服務時得考慮三件事,一是必須考慮各國應用情境,第二是考慮商家是否能有相對應的配套措施,第三則是要盡量避免對既有生態圈產生太大的衝擊,若導入新服務會打破既有的基礎建設,那便很難推動。

他也強調,未來進入物聯網世代,所有的東西如車子、冰箱都將能連上網路,甚至用來買東西,但是消費者若將真實卡號放到每個裝置上,卡號外洩風險便會相對提高,因此代碼化將是一種解決方式,而且,這些代碼會與特定裝置綁定,即使代碼遭竊,也無法透過其他裝置來進行交易。

臺灣NFC讀取設備普及率達2成,已屬全球前段班

麻少華指出目前的手機作業系統市占數據,以全球來看,Android系統占全球智慧型手機市場77%,iOS系統占14%,其他系統占9%,因此,Android系統的手機用戶有較多行動支付選擇,包括Android Pay、Samsung Pay,以及各家發卡銀行推出的HCE解決方案,而蘋果用戶則只能使用Apple Pay。

麻少華也比較了4大支付模式,包括Apple Pay、Android Pay、Samsung Pay以及由各家發卡銀行的HCE支付服務,其中,若在實體商家消費,三星的Samsung Pay不僅能用NFC感應交易,還能透過一般磁條刷卡機(MST)及條碼來進行交易,而其他三種支付模式都只能透過NFC感應來交易,因此也意味著,這些支付將受限商家NFC感應設備的普及率。在線上交易上,Apple Pay、Android Pay和Samsung Pay都可以在App中完成交易,而各家發卡銀行的HCE支付服務則不支援線上交易。

此外,這些透過NFC感應的支付如Apple Pay雖然尚未推進臺灣,但是既有商家的設備都已經可以支援,根據Visa統計,目前臺灣支援NFC感應的Visa payWave感應讀卡機普及率已達2成,相較於2年前的1成,已經翻倍成長,麻少華也表示,2成的普及率相較全球來說,已經屬於前段班。

除了支援這些支付服務之外,麻少華表示,Visa過去的客戶以銀行為主,但是他們近年發現網路商家還有很多需求無法被滿足,例如偽卡交易的風險,因此Visa也推出偽卡風險管理服務給商家,提供一個支援決策模式的雷達工具,當交易資料送到發卡銀行授權之前,系統會先判斷該筆交易的風險,一旦偵測出交易風險值過高便會直接拒絕交易,作為交易的第一步風險控管。

麻少華表示,Visa每年處理600億筆交易,他們知道哪些交易是偽卡,銀行也都會通報給他們,因此,他們運用這些既有的信用卡交易資料,結合各種裝置設備的資訊、商店系統資訊等,經由不斷的調整,訓練出這套偽卡偵測的系統模型。不過他也說,商家要決定可忍受的偽卡比例,若標準設太嚴謹,會擋掉太多交易,若標準放寬,則偽卡比例也會提升,因此,儘管透過系統來管理,仍然沒辦法做到完美,只能幫助商家找出最佳的平衡點。

熱門新聞

2026-03-06

2026-03-06

2026-03-09

2026-03-09

2026-03-06

2026-03-06