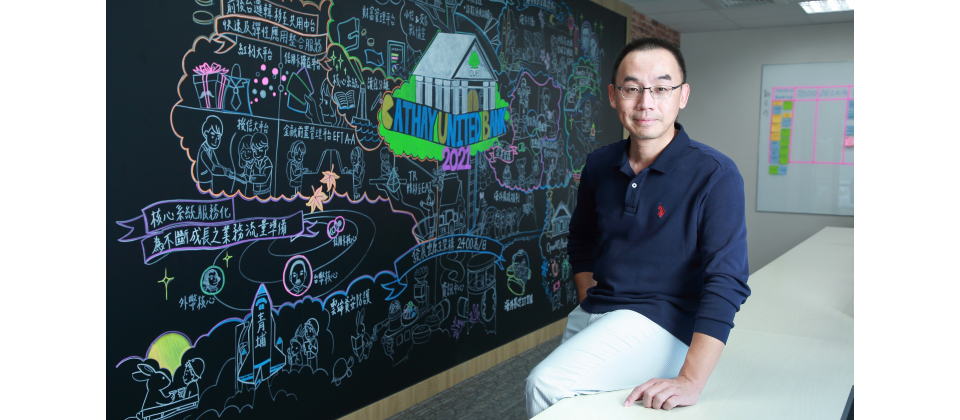

國泰世華銀行資訊總管理處副總經理王志峰

「至少要先試過,不嘗試怎麼知道不能做!」這是國泰世華銀行資訊總管理處副總經理王志峰,帶領與支持IT團隊擁抱新興技術的關鍵心態。2年前,當臺灣金融業普遍還在探索微服務、容器、Kubernetes(K8s)等新興技術時,國泰世華銀行(以下簡稱國泰世華)早已開始導入部署了。

王志峰回憶,當時IT這個嘗試作法,內部起初並不看好。但他向高層爭取,至少要讓團隊試試看,才知道到底能否運作。勇於讓團隊採用新技術的眼光與膽識,正是王志峰獨特的領袖魅力。

「技術」兩字,對於國泰世華轉型的重要性,早在2015年就定調。從一開始的IT 2.0轉型計畫,一路到全行為期5年的登峰計畫,國泰世華一貫的目標是:「希望透過技術的轉變,來驅動整個組織的轉型。」王志峰指出。

當年高層這個決策,為國泰世華日後發展數位轉型,甚至是未來海外擴張的布局,奠定了重要根基。

穩定核心系統運作與建置中臺架構

「以客戶為中心,將銀行的數位服務,更快、更便捷、更加穩定地提供到顧客手上。」王志峰認為,這是國泰世華數位轉型的核心策略。第一步,得先提升IT的體質。

以銀行最關鍵的核心系統來說,4年前,國泰世華銀行跟許多金融業一樣,站在是否應該汰換核心的交叉口。找來核心系統廠商評估過2009年上線的核心系統,廠商認為不用換,現有系統還能支持,也沒有太大的問題。

因此,國泰世華高層決定,不立即汰換核心,而是訂出了2項策略,在保有核心系統的穩定下,又能兼顧將創新產品快速推出市場,因應市場的競爭態勢。

第一個策略是「把核心做穩」,不只持續運作,還要繼續強化穩定性。他舉例,國泰世華目前正在進行核心穩定計畫,採取核心雙活(Active-Active)模式,這也是為了日後要汰換升版時,可以先升級其中一套,另一套持續接手提供服務,升級完成後再切換。

另一策略是採取中臺架構的設計,將外圍系統分散各地的業務邏輯集中到中臺,讓中臺服務能支援多通路運作,也將核心系統中,不該放在核心的服務也集中到中臺,來減少核心系統的負擔。

可以說,中臺的架構,是在核心系統與前端通路間建立一個彈性平臺,「核心不要調動太多,又能夠穩定運作,還能讓前端也快速與中臺串接服務。」此外,王志峰提到,也能藉此減少IT人員維護的負擔。

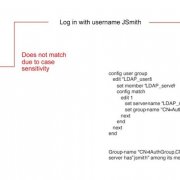

打造中臺微服務,引進容器化平臺

%E7%8E%8B%E5%BF%97%E5%B3%B0_%E5%9C%8B%E6%B3%B0%E4%B8%96%E8%8F%AF%E9%8A%80%E8%A1%8C_20201118.jpg) |

|

國泰世華銀行資訊總管理處副總經理王志峰表示,IT組織文化改造,得將團隊的思維,從以IT為中心,轉為以客戶為中心的開發與維運。 |

2018年,國泰世華開始打造銀行中臺時,採取微服務架構的設計,也一併引進私有雲容器化平臺,採用了以K8s為核心的商用容器平臺產品。

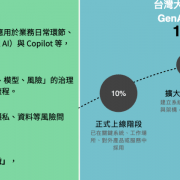

國泰世華的中臺架構還發展出三個部分,最底層是「技術中臺」,就是一個基於K8s的PaaS環境;再上一層是「資訊服務中臺」,這是國泰世華從原有核心或周邊銀行系統抽離的服務,都逐漸集中到這一層;今年初,國泰世華更進一步採用「數據中臺」的設計,將後端數據服務,也集中到數據中臺來進行運作。「這就是國泰世華銀行中臺的大框架。」王志峰表示。

過去2年,國泰世華持續將越來越多的服務轉移到中臺,也逐漸成為各項金融服務運作的關鍵,王志峰透露,截至今年11月,國泰世華內部單日就有超過2,400萬次的交易,是透過中臺呼叫各項服務。甚至,國泰世華也正在採取「核心微服務化」策略,要將許多核心交易,包含以往在舊平臺的交易也都轉移到中臺來執行,以確保核心的穩定。

王志峰認為,技術中臺有一大特色,藉助容器化管理平臺,一旦有一個Pod出現異常,另一個Pod最快1到2秒鐘內,就能馬上開啟來接手,讓對外服務能順利運作,更能彈性回應系統量大時的擴充需求。「讓系統異常對服務的影響,可以被控制」。這架構還有一項好處,他提到,用一般X86伺服器,搭配開源軟體,就能搭載出一個能承載大量服務的平臺。

他表示,就算是訂閱制的商業版本,無形中還是被原來的軟體廠商綁住,「自己能有開源的能力,就可以自行部署、運作、調校它。」甚至,「未來,也能不斷複製、部署到其他地方,包括集團子公司,乃至東南亞的布局。」

不過,在導入開源軟體時,王志峰不諱言:「的確會有一些技術的門檻。」但,還是得想辦法從外部招募技術人力組成團隊,進行開源軟體的研發,甚至是自行擁有開源軟體測試、調校和部署的能力。挑選開源軟體也有講究,國泰世華會先評估兩項指標,一是,必須為市場上成熟且較為穩定的技術;二是,能夠真正落地在企業內部。

發展微服務切割理論,藉由微服務合併來降低維運與管理成本

微服務是國泰世華技術中臺的核心架構技術,對於微服務的界定與管理,國泰世華也發展出一套自己的作法。王志峰表示,對於提供給銀行前臺或是其他外部合作夥伴的服務,不管服務規模大或小,都需要先界定清楚,打包成一套可以在容器化平臺上執行的API服務。

在中臺微服務管理,國泰世華發展出一套微服務切割和合併的理論。中臺微服務分為三種,第一種是面對通路的閘道型微服務,處理面對各通路間的串接服務,第二種是業務相關的微服務,尤其是銀行相關的服務,第三種是用來串接原有核心系統或後臺系統的底層微服務,第一、三種都與業務邏輯無關。

而在一支微服務快速開發完成後先上線,1個月後,若使用頻率不高、用途不高的微服務,則會合併(Merge)到一套共用服務包中,未來,維運人員只要維運這個服務包即可,只有使用頻率相當高的微服務,才會持續成為一支獨立的微服務,不跟別支服務合併。

透過微服務合併的作法,解決了以往微服務散開,衍生出的管理問題。一般微服務設計時常見的議題是如何拆分服務,多半沒有討論如何合併,但國泰世華則是更看重後者,「合併,才能真正發揮微服務的概念。」國泰世華一位架構師強調。

發展雲端原生開發旅程,採用自動化部署CI/CD

打造出微服務化的中臺之後,更進一步,國泰世華的開發團隊,也開始走向雲端原生開發之路,更擺脫過去繁雜的傳統部署作業,採用DevOps中的持續整合與持續交付(CI/CD)流程,來加速各項系統上線。王志峰表示:「CI/CD部署的流程,光是今年,就已經突破3,000次。」他認為,CI/CD自動化部署適合用於面對顧客的服務,不管是對外部顧客,或是內部行員的服務,都是IT團隊希望盡快部署、快速上線的服務。但是,CI/CD仍有限制,比如不適用於核心系統。

國泰世華的CI/CD流程,從程式開發、測試,使用者驗收測試(UAT),最後到正式環境部署(Production),全程都不需要人力介入,好處是可以減少人為錯誤的發生。為了分權、避免後續維運的弊端,國泰世華一開始採用CI/CD機制,便由內部的測試規畫科來推動,而不是開發團隊主導,而程式部署到正式環境後,再改由另一個團隊接手負責。測試規畫科則透過測試環境的部署,擔起串接開發端與營運端的責任。

因採取雲端原生設計、微服務架構來開發。所以,他表示,這樣的技術中臺不僅可跨雲,甚至可更換,「只要是支援容器的環境,就能夠部署,無論國泰世華日後採用了哪一家K8s平臺。」

王志峰透露,今年初開始,國泰世華也展開了一項上雲計畫,向主關機關報備後,或許明年初步先將一些系統放上雲端。他強調:「發展雲原生架構的策略,將是明年的重要里程碑。」目前處於策略擬定階段,希望明年將最小可行性產品(MVP)上雲,來驗證銀行管理跟制度,可以在本地端跟雲端之間順利運作。

採兩大主流程式語言,更要將海外資訊架構標準化

另外,國泰世華IT建立了多項開發規範,例如限定所用的開發語言和所用框架,國泰世華早在5年前規畫的IT轉型計畫中,就計畫使用兩大主流程式語言,Java和.NET的C#。Java應用採用Spring Boot或後續雲端版框架。也從2019年中開始,開發C#程式都採用較新的.NET Core框架。「我們強制要求所有新系統都必須這樣寫,即便是舊系統轉換,也要照規範走。」

王志峰強調:「當資訊單位組織越龐大時,規範就越重要,沒有規範或固定的開發框架,未來一定會衍生維護問題,甚至後期人員銜接成本會太高。」

開發框架一致後,國泰世華還計畫將這套標準作法,進一步推廣到集團其他子公司或海外系統。王志峰透露:「海外資訊架構的標準化,將會是國泰世華未來發展東南亞的重要作法。」這套標配架構和系統,包含核心系統、中臺、前端網銀等。

國泰世華目前已將技術中臺輸出到柬埔寨子行,包括後續開發完成的柬埔寨企業網銀、個人網銀、貸款的系統,都採用與總行一樣的開發語言和框架,甚至直接使用中臺架構呼叫臺灣的後端核心。王志峰表示:「這讓國泰世華在海外的管理更容易,未來,海外分行、子行的布局,也都將如此部署。」

王志峰更揭露,國泰世華未來2~3年目標是,將中臺做得更穩固,服務做得更彈性。「完成後,核心系統的負載自然能瘦身,到時候再來汰換核心,可能會相對容易。」總有一天,國泰世華會開始轉換核心,「還是得痛那一次,但轉換的功夫可以少一些。」

CIO小檔案

王志峰

國泰世華銀行資訊總管理處副總經理

學歷:北京清華大學工商管理碩士

經歷:在國泰金融集團服務20多年,曾任國泰人壽、國泰金控副總。2016年底,接任國泰世華銀行資訊總管理處副總迄今,督導銀行資訊轉型,改造銀行資訊系統之前、中、後臺,帶領團隊進行資訊架構升級、維運模式DevOps推動、雲平臺與微服務架構發展及敏捷文化改造。

公司檔案

國泰世華商業銀行

● 成立時間:1975年成立國泰銀行與世華銀行,分別先後在2002年成為金控轄下百分之百控股的2家子銀行,並於2003年合併,正式更名成國泰世華商業銀行

● 主要業務:提供金融服務

● 董事長:郭明鑑

● 總經理:李偉正

● 資本額:新臺幣1,070億元

● 員工人數:超過10,000名

資訊部門檔案

● 資訊部門名稱:資訊處

● 直屬主管:吳建興

● 資訊部門主管:王志峰

● 資訊部門人數:資訊單位、中台發展部共約700人

IT大事記

● 2015年:展開IT 2.0轉型計畫

● 2016年:數位存款帳戶線上開戶、KOKO平臺新商品及服務、ERM電子簽單、香港私人銀行系統上線、非結構化巨量資料分析平臺建置、全行網路升級暨整合通訊平臺建置

● 2017年:Apple Pay等三大行動支付導入、信貸全程數位化、官網與新行動銀行(MMB)改版、信用風險早期預警系統、房貸eLoan系統上線;敏捷式開發模式、DevOps導入

● 2018年:智能投資、新智能客服系統建置;人臉辨識系統、全行洗錢防制系統上線;完成營運作業集中、上海子行升級;資訊服務中臺建置、流程自動化導入等

● 2019年:智慧櫃員系統上線、VCN快速發卡、客服智能工作臺、新基金交易系統轉換;法報整合平臺與海外分行會計系統建置

● 2020年:開源軟體與資訊中臺架構的擴大應用、訊息推播服務平臺、信用卡新紅利平臺上線、額度集中控管平臺、新APIM系統建置與核心微服務化推動

熱門新聞

2025-12-24

2025-12-26

2025-12-26

2025-12-26

2025-12-29

2025-12-26

2025-12-26