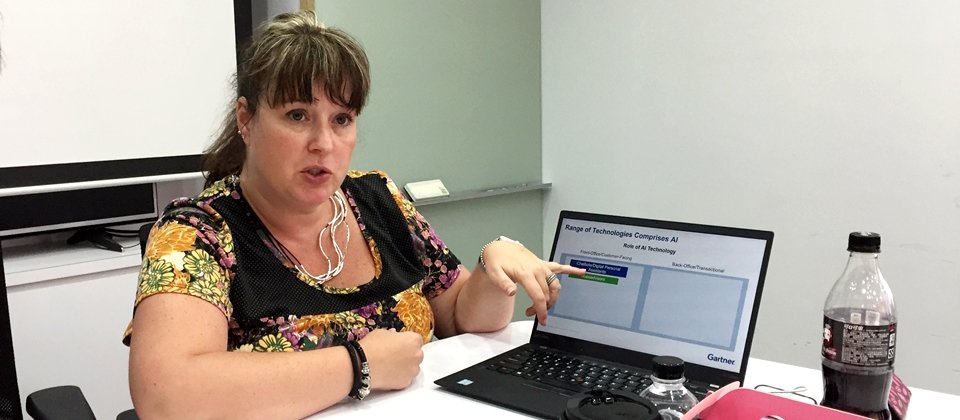

Gartner全球金融服務產業研究與諮詢部門副總裁暨分析師Kimberly Harris-Ferrante。

攝影 / 李靜宜

新興技術的崛起,讓各產業紛紛投入數位轉型的行列,但是全球的壽險產業卻是相對落後。「保險產業擁抱新興科技的步調,通常比整體金融產業晚2到3年。」 國際研究暨顧問機構Gartner全球金融服務產業研究與諮詢部門副總裁暨分析師Kimberly Harris-Ferrante直言。

Gartner表示,在越來越多元的新興技術中,對於保險產業來說,AI是最具潛力與轉化型力量的新興科技,能夠打造更個人化的客戶體驗。以保險業前端的應用來說,能透過AI訓練過的聊天機器人(Chatbot)、理財機器人,讓保險產品的線上銷售與服務流程更加完整,提升客戶體驗;而在保險業後端,也能使用AI提高承保、理賠的處理效率,進而降低整體成本。

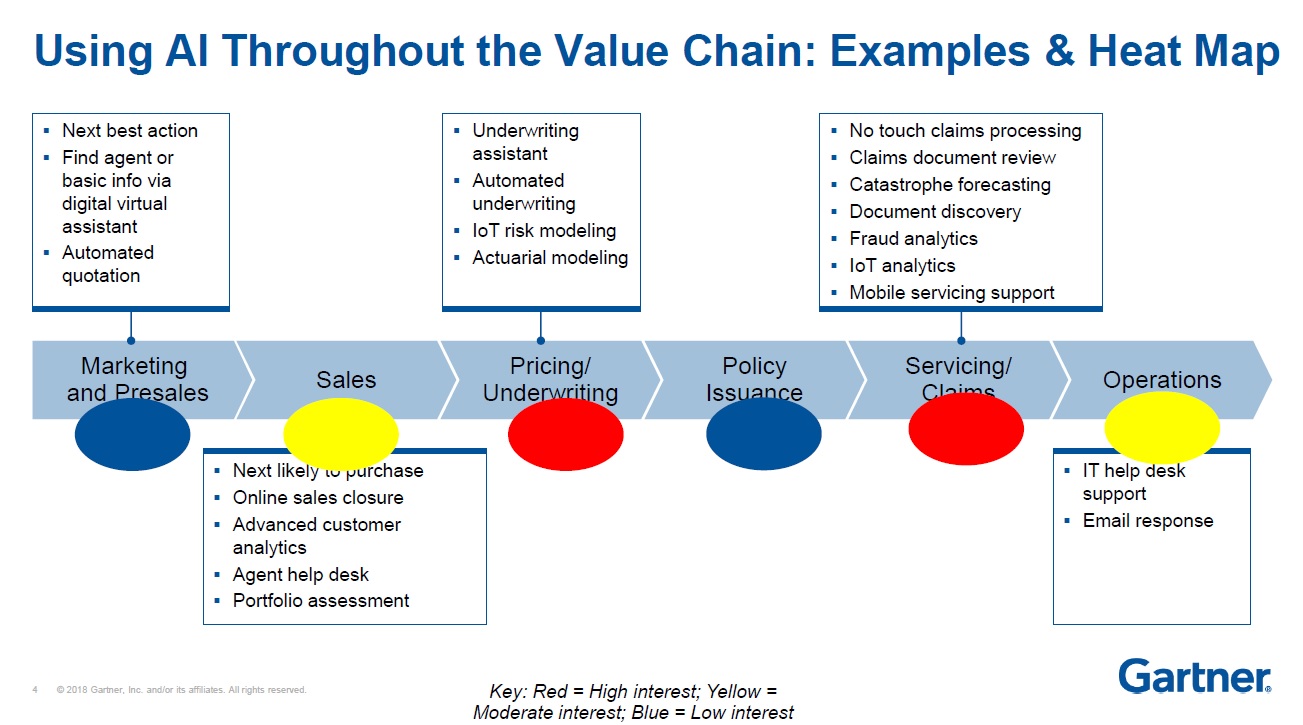

Kimberly 強調,Gartner花了一年多時間,追蹤AI在保險產業應用的進度,保險產業整體價值鏈都可運用AI,包括行銷、銷售、保險產品定價與承保、保單發予、服務理賠流程、營運等6個部分都能使用到。

她用下圖的保險業價值鏈來解釋AI導入情況,圖中紅色熱點區是保險業中最受關注且投資最多的AI應用階段,包括了保險產品定價承保、服務理賠流程,主要是企業希望透過AI讓理賠更快速,並讓承保利潤提高。黃色代表中度關注,包括銷售保險組合、營運的部分。藍色代表目前使用較為少數且不成熟的部分,包含保單發予、行銷。

她進一步分項分析AI的應用機會。首先,在行銷上,主要是透過大數據分析,先了解客戶在網站點擊的保險產品,或是根據客戶在社群平臺的活動,來訓練AI理財機器人,為客戶提供較為個人化的保險產品。客戶也可透過Chatbot查詢保險資料。銷售部分,Kimberly指出,透過AI分析客戶較為想購買的保險產品,並做一些產品的搭售,或是提供優惠。

而保險產品定價承保的部分,則是可以透過Chatbot去回應客戶,並依照客戶需求推薦保險產品的最佳組合。保單發予的部分,她也提到,核保員的工作很複雜,可以透過核保機器人協助他們工作更為順暢,也可透過核保自動化,直接在線上發出保單給客戶。

最後一項是服務理賠流程與營運上,Kimberly觀察,當客戶需要理賠的時候,部分人是不喜歡與保險業務有所接觸,所以透過自動化方式,以Chatbot或是email,即可零接觸完成理賠。另外,保險業者也可透過AI技術,確認客戶的承保範圍內容是否精確,防止詐騙保費的發生。而營運的後臺也包括IT支援,她指出,以AI取代人力繁重的工作,也能更快速處理客戶保險問題,改善客戶體驗。

全球保險業者採用AI比例不高,臺灣市場更為保守

另外,根據Gartner 在2017年的分析,全球在保險業開始採用AI的比例其實很低。包括產險、意外險、壽險等保險業者,在北美地區只有7%已經採用AI技術進行應用,有28%開始進行初步的試點,或是在創新實驗室有一些測試。另外,Gartner在2017年全球保險業的CIO調查數據也指出,有5%的保險公司投資或導入對話式介面,而今年的CIO調查顯示,也只有5%的公司已經投資或是部署AI與Chatbot,採用的比例都不高。

Gartner表示,綜觀亞太區,日本與中國的保險業使用AI技術較為領先,新加坡則已出現PoC(概念驗證)實例,臺灣則是相對保守的市場,目前與Gartner來往的客戶中,並沒有任何壽險業者有導入AI技術。不過,就在Gartner發布對臺觀察不久,安聯人壽就宣布推出智能客服機器人Allie,可以在1分鐘內完成保單貸款。

Gartner認為,AI的應用在臺灣保險業也面臨一些挑戰需要克服,包括工作流程,當客戶在與Chatbot互動,若要轉移到真人服務時,要做好流程的充分整合。另外,客戶對AI的信任程度,也是要去克服的部分。以及當所有資料都放上雲端之後,如何確保資料安全,都是保險業者所要面臨的問題。

Kimberly也提醒,保險業者不是買進AI技術或工具就好,還需要足夠的人力去訓練它,所以要提供機器正確的保險資訊與適當的數據,並確保有足夠的經驗性資料可以讓它做出正確的判斷。而這些AI工具的語言多只支援英文,不諳本地的語言以及俚語,如何幫助機器理解也是一大課題。她舉例,中國平安保險雖然使用了IBM Watson的技術,後來還自行打造出一套AI技術,來提供更針對性的應用。

她也透露,Gartner依據全球企業採用AI的速度與成熟度來判斷,不管是從測試性的PoC、試點計畫,甚至是實際採用來看,AI成長速度都非常快,雖然目前保險業在採用AI技術還不夠成熟,但在5年內會成為保險產業使用的主流。

反觀臺灣,目前腳步走得很慢,Kimberly表示,在Gartner的保險產業客戶中,沒有任何一家採用RPA (Robotic Process Automation,流程機器人),將勞力密集且重複性高的的作業流程自動化,AI技術運用在保險產業的案例也是零。她認為,臺灣保險業還在數位轉型的初期討論,比起金融業採用數位新興科技的應用,通常會晚2到3年。

保險業數位轉型五階段,全球72%保險業者有設數位長,臺灣開始嘗試改造系統與流程

各產業紛紛投入數位轉型的行列,Gartner提到,保險業在數位轉型分為五階段,第一階段就是要打破保險業傳統的壁壘,開始擁抱數位轉型。第二階段是開始改造既有的系統與流程,逐步進行概念驗證與測試,甚至到成熟的雙模IT(傳統與數位)。第三階段要設立專有的數位長(CDO)。第四階段就要列出使用數位保險的KPI。第五階段就要有針對以數位轉型為優先的策略。

Gartner分析,全球的保險業者有72%大多落在第三階段,落在第二階段的有17%,而臺灣的保險業者幾乎都落在第二階段,也沒有設立數位長的職位。而目前全球達到第四、第五階段的保險業者,還算非常少數。

Kimberly提到,臺灣的保險產業都是依靠大量保險業務販售保險產品與組合,所以在線上購買保險產品的方式並不盛行。她透露,目前與Gartner接觸的臺灣客戶,還在談論系統改造、怎麼做門戶網站、電子商務。她說,可能的原因是臺灣沒有做保險科技的新創公司出來挑戰市場,讓整個產業有轉型的急迫性。

她也提到,保險科技(InsurTech)帶來最大的影響與效益,就是讓大型企業透過保險科技,更快去測試創新,把創新方法更快應用起來,像是有提供雲端服務的公司IBM、Oracle、SAP ,可以不用負擔過高的成本,即可應用保險科技做許多嘗試。

除了AI,國外也有將區塊鏈技術應用在汽車保險的案例,不過Kimberly認為,的確有些企業開始使用區塊鏈在旅遊險和理賠的部分,但是區塊鏈的標準還很新,在保險產業的應用還不太成熟,大多都還在規劃與測試階段,還沒有到實際採用階段。她認為,區塊鏈技術還要再10年才會在保險產業有成熟的應用。

熱門新聞

2026-03-06

2026-03-06

2026-03-09

2026-03-09

2026-03-06

2026-03-09